最近,SLD睿来品牌体验设计应邀出席了在葡萄牙波尔图(Porto)举办的ebankIT峰会,并就无缝银行和咨询服务的未来及其对客户忠诚度的影响做了主题演讲。

演讲主旨基于SLD睿来品牌体验设计的一个专项研究。该项研究在数字化、银行网点业务、客户期望和监管环境等多个方面,对北美、欧盟和英国进行了详尽的比较,以揭示客户行为、偏好和银行环境等方面的地区差异。

此外,该项研究还深入阐释了不同市场对无缝银行的需求、定义和实施策略——研究发现:不同地区的客户对无缝银行有不一样的、独特的需求、偏好和感知方式,银行也有不同的实施策略。另外,研究还揭示了咨询服务的重要性,以及它是如何帮助银行业塑造客户忠诚度的。

图片来源:Shutterstock

地区差异

在北美地区,特别是在美国,数字化银行和手机银行的发展速度引人注目。研究数据显示:得益于消费者对手机应用程序有着强烈的偏好,美国的数字化银行发展势头十分迅猛。相比之下,欧盟和英国等地区的数字化银行发展则较为平缓。这与当地人口结构、技术基础架构及文化观念息息相关。

什么是无缝银行业务

无缝银行是指银行将线上和线下、数字与物理等多种业务渠道,整合成一种快速便捷的客户体验,让客户可以在各种应用场景中不间断地享受服务。

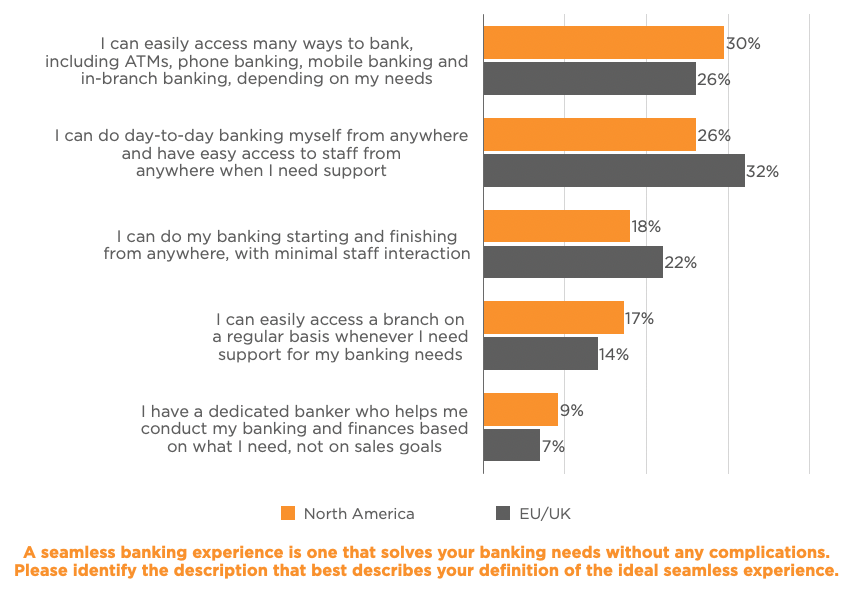

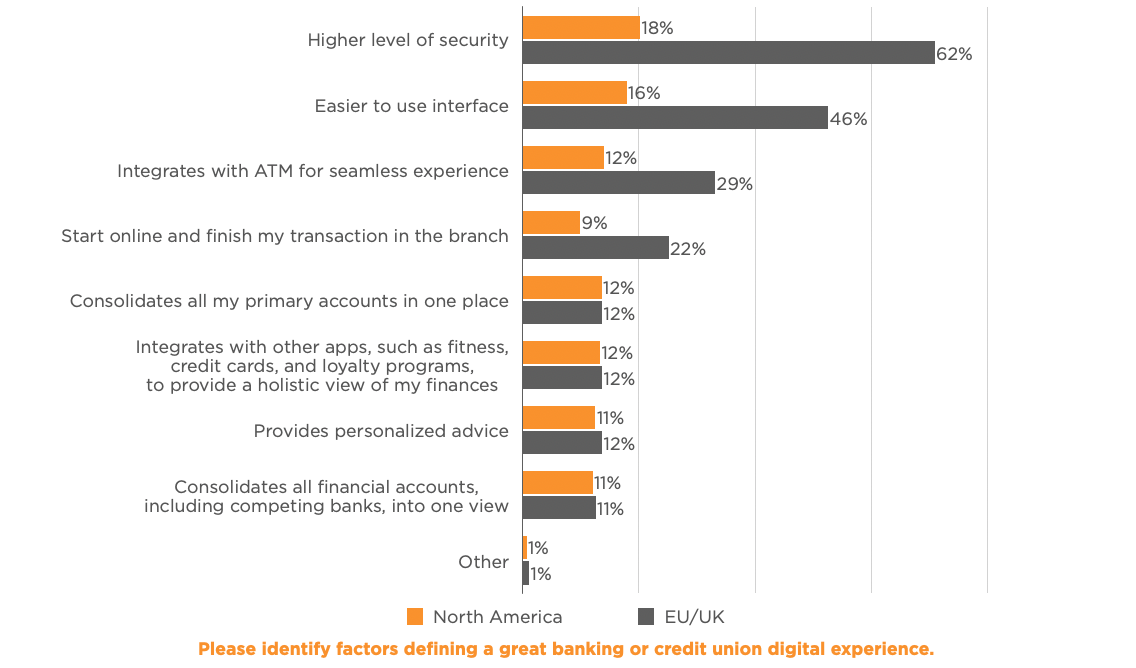

然而,无缝银行的定义也存在地区性的差异。在北美,客户希望能独立办理常规的银行业务,无缝银行业务主要是指客户能快速访问银行的相关渠道和查阅到专业知识。而欧盟和英国的重点则是对常规银行业务的支持,需要整合ATM、电话银行、手机银行和银行网点等多种渠道的解决方案。因此,结合自助服务和支持服务的银行体验可能更为有益。

图片来源:SLD

银行渠道的优化升级

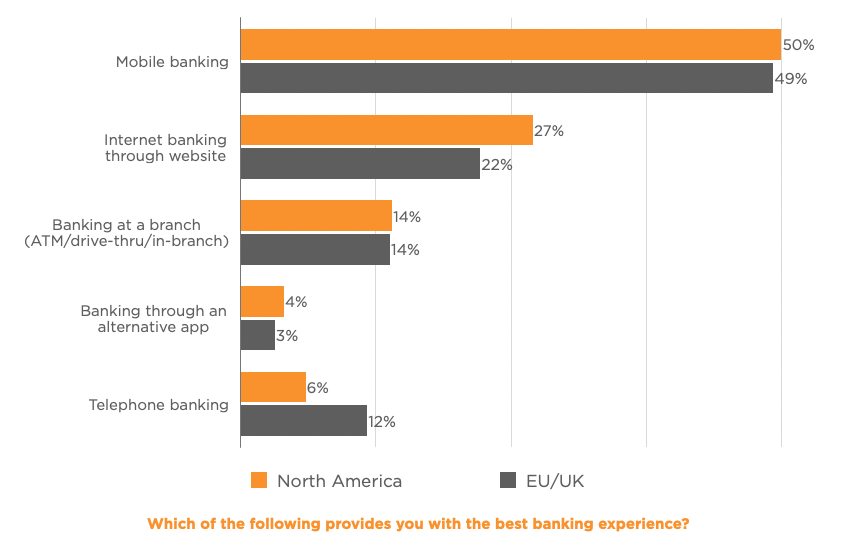

研究显示:银行渠道优化的需求各不相同。例如,网上银行的优化空间较小,而银行网点的体验优化空间则要较大,尤其是加拿大。欧盟和英国的电话银行服务有较高的好评率,但网上银行的好评率较低。可见,采访者对不同银行渠道的偏好和感受是不同的。正如安全可靠、操作便捷的用户界面对手机银行的体验至关重要一样,无缝银行的安全性和用户体验也尤为重要。

图片来源:SLD

银行网点的数字化整合

尽管数字化发展迅猛,许多客户向网上银行、手机银行转移,但银行网点的作用仍不可小觑。研究显示:加拿大和美国市场的银行网点没有显著差异,但加拿大受访者使用的手机银行应用程序比美国受访者的少。这也揭示了同在北美大陆的不同地区,在使用和依赖数字化银行工具方面存在一定的地区差异。

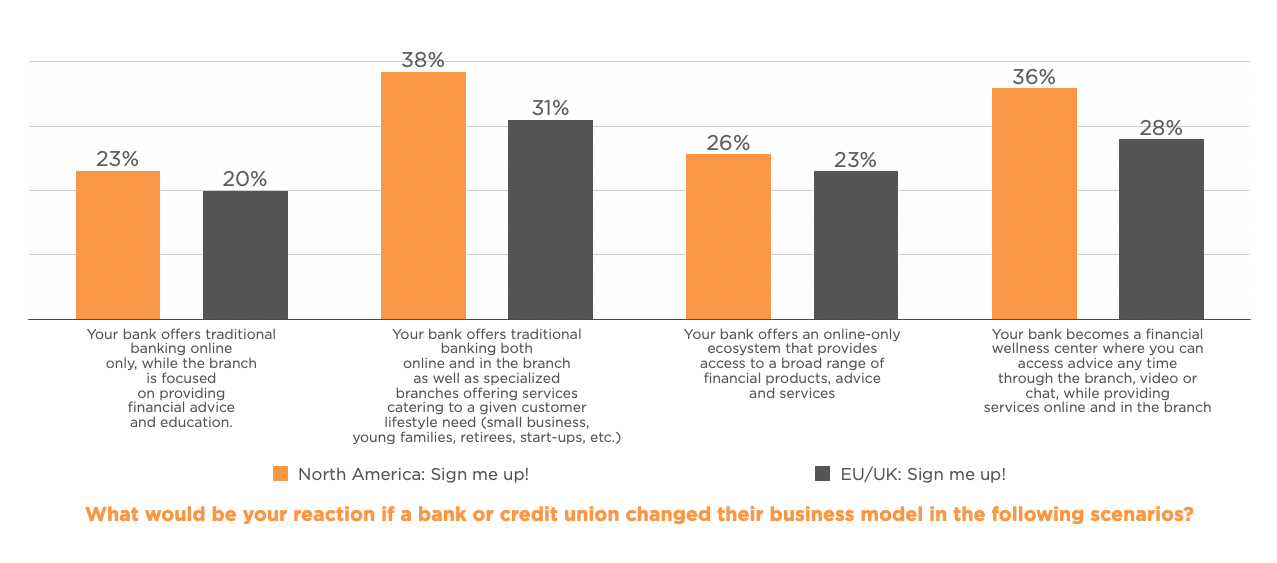

对于提供专业服务的银行网点,北美、欧盟和英国的受访者均表示很有兴趣。例如:受访者认为银行网点可以更方便地接触到金融专家、有更多的产品和服务可选。充分说明银行网点存在的必要性,也在一定程度上推动了银行网点业务的转型升级。

图片来源:SLD

此外,北美地区,特别是美国的许多银行网点已升级为“以技术为中心”的新型银行网点,更加强调专业服务和技术参与。但在欧盟和英国等地,尽管银行网点也整合了大量的数字化工具,但传统经营模式仍在。在这些地区,金融建议和客户服务也被列为优先事项,反映了数字化银行与传统银行相互融合的不同经营模式。

提供传统银行业务以外的服务,是银行网点转型升级的另一个显著特点。部分银行正在尝试向一些特定目标客户群提供财务建议和教育服务,如面向小微企业、初创企业、年轻家庭、退休人员等人群的建议和教育服务。这也意味着银行网点正向更个性化、更注重生活方式的金融服务转型。

客户行为和期望

研究显示:北美地区的受访者对个性化、技术先进的银行服务有更旺盛的需求,对个性化的产品和服务更感兴趣。但欧盟和英国的受访者则不同,他们更重视金融机构的可靠性和操守。同时,与北美市场的服务型文化相比,欧盟和英国市场更注重关系。

事实上,客户对无缝银行体验的早期印象往往源于品牌塑造。因此,要在客户心智中尽早塑造银行可靠、专业和以客户为中心的品牌形象,这也是提高交易效率、提升互动质量和真正了解客户需求的根本之所在。

咨询服务与无缝银行的联系

在财务建议服务的满意度方面,不同地区的受访者存在显著差异。同时,财务建议服务是客户满意度的关键要素之一,是银行得以发展的重要支柱。因此,银行需要真正理解并满足目标客户群体的不同需求,而这些差异往往是因地域导致的。

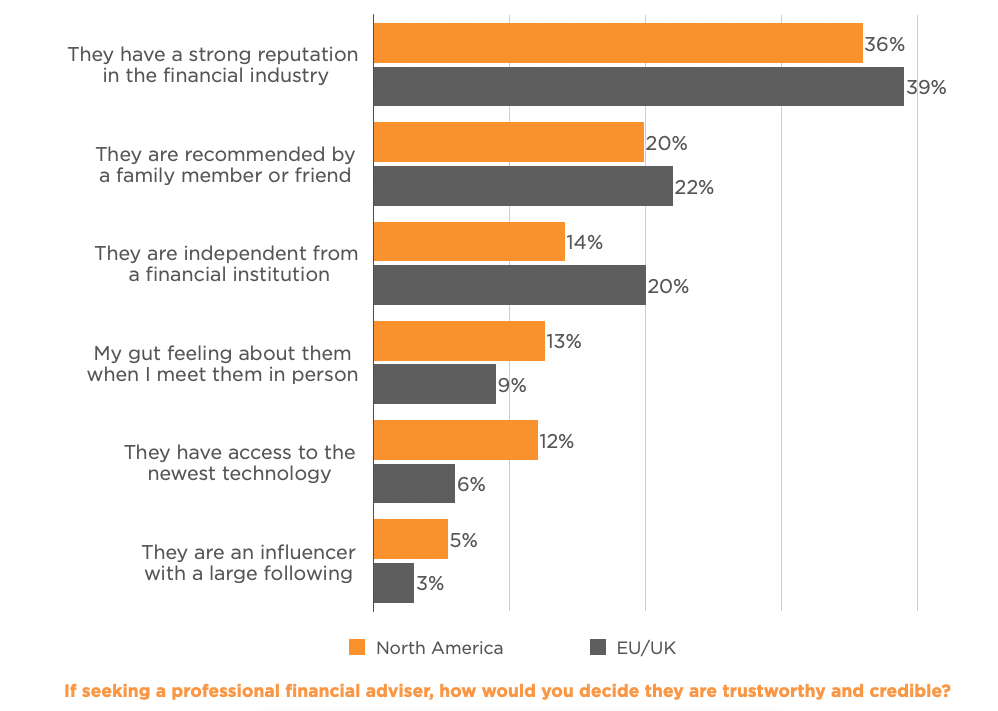

客户对量身定制的个性化财务建议尤为重视。因此,这些建议应由可信度高、专业性强的专家提供,以获得客户的积极评价。

另外,影响客户对建议可信度的判断因素,包括品牌声誉、家人或朋友的口碑推荐、独立于金融机构的评价及尖端技术的运用等。这也说明了金融咨询服务中,可信度的复杂性,以及品牌声誉的重要性。

图片来源:SLD

合规与安全

此外,研究还强调了监管环境和安全方面的地区差异。在北美,特别是美国的银行,必须在庞大的监管体系中小心翼翼。而欧盟和英国等地的银行,则要在多个框架内小心谨慎,如强调客户隐私保护和信息安全的《通用数据保护条例》(GDPR)等。这也是不同地区的银行该如何处理合规和安全问题需要考虑的重要因素。

创新技术运用

研究显示:在不同的国家和地区,银行业运用新技术的比例和程度也有较大差异。在美国,银行更容易接受新技术和新思潮的影响,因此也更容易、更积极拥抱创新技术。而欧盟和英国等地的银行对新技术的运用则更加谨慎,专注于现有业务流程和系统的整合。

图片来源:SLD

综上

作为制定市场战略的银行业内人士和利益相关者来说,了解地区差异至关重要。该项研究正是揭示了北美、欧盟和英国等国家和地区不同的银行业格局,强调了了解客户行为偏好、数字化运用、监管环境以及数字化银行和传统银行之间平衡方面的地区差异的重要性。随着银行业的不断发展,这项研究也将对确定银行业的未来战略和未来服务,以及银行满足不同地区客户的需求产生积极影响。

诚然,作为一种快速便捷的客户体验,无缝银行的核心概念在全球银行业中的理解是一致的。但在北美、欧盟和英国等国家和地区的表现和实施却存在显著差异。北美的数字化和便捷性更胜一筹,而欧盟和英国则在数字便利和传统金融服务中取得了平衡。

最后,研究还重申了量身定制和可靠的个性化财务建议的重要性。它不仅可以快速提升客户忠诚度和品牌美誉度,还可以让银行与客户建立长期牢靠的关系,最终让银行获得更加稳固的竞争优势。咨询服务在银行的地位越来越重要。